Причины кризисов 1998-го, 2008-го и этого года принципиально различаются. Первый был обусловлен внутренними проблемами в экономике страны и носил локальный характер. Второй был спровоцирован потрясениями в западной банковской системе и охватил полмира. Причины нынешнего кризиса носят в большей степени геополитический характер. Присоединение Крыма и обострение отношений с Западом усугубили застарелые проблемы российской экономики.

Абрис событий выглядит схоже: существенное падение мировых цен на нефть сопровождается ослаблением отечественной валюты, снижением доходов населения и, соответственно, сокращением спроса на все товары, в том числе – на квадратные метры. Однако рынок недвижимости «тогда» и «сейчас» заметно различается. Понятно, что прямые аналогии неуместны. Тем не менее эксперты пытаются спрогнозировать развитие ситуации в жилищном строительстве, опираясь на опыт прошлых лет.

Рубль быстрее нефти

Все три экономических кризиса характеризовались снижением цен на нефть и падением курса рубля. Но масштабы бедствия заметно различались.

В течение 1998 года цена за баррель снизилась на 40% – с 15,6 до 9,7 доллара. В 2008-м падение было более резким и глубоким – на 70% за пять месяцев, со 142 долларов за баррель до 39. Но уже в начале декабря страны ОПЕК решили сократить добычу, и весной 2009 года начался рост цен.

В этом году нефтяные цены за пять месяцев упали на 46% – с 114 долларов за баррель до 61,5. До «рекорда» прошлого кризиса пока далеко. Однако нефтедобывающие страны отказались сокращать квоты, а значит – на быстрое восстановление цен рассчитывать не приходится.

Курс доллара в 1998-м начал свой отсчет с отметки 5,96 руб. и закончил на 20,65 руб. За год отечественная валюта обесценилась в три с половиной раза. В следующий кризис рубль подешевел всего в полтора раза, скатившись с 24 рублей за доллар летом 2008 года до 36-37 руб. к началу 2009-го. В течение следующих двух лет года курс постепенно восстановился до 27-28 руб. за доллар.

До начала девальвации этого года, осенью 2013 года, доллар стоил 32-33 руб. На момент написания текста он котировался на уровне 56,7 руб., то есть – стал на 80% дороже. Вероятно, из-за того, что рубль был отпущен Центробанком в свободное плавание, отечественная валюта обесценивается быстрее, чем нефть. И вряд ли кто-то возьмет на себя смелость спрогнозировать, каким будет валютный курс к весне.

Что касается конкретно рынка недвижимости, то он сегодня в совершенно иных «отношениях» с валютой, чем пятнадцать лет назад. «В 1998-м цены на недвижимость номинировались в долларах, а себестоимость строительства была рублевая. Тогда доллар подорожал в четыре раза, а цены упали вдвое. Возникла маржа, строить жилье стало выгодно, и именно поэтому стал создаваться масштабный девелоперский бизнес», – напоминает генеральный директор компании «ЮИТ Санкт-Петербург» Михаил Возиянов.

Сейчас ситуация для бизнеса намного сложнее. Цены на строящуюся недвижимость номинируются в рублях, а затраты, по крайней мере, их часть, – в евро и долларах. В зависимости от класса жилья доля импортных стройматериалов и комплектующих составляет 10-30%. Соответственно, ослабление рубля ведет к росту себестоимости строительства и снижению маржи застройщиков.

Банки: с «чисткой», но без поддержки

Кризис 2008 года нередко называют «банковским» (говорить о самочувствии кредитной системы страны во время экономических потрясений 1998-го бессмысленно, ввиду ее зачаточного состояния). В 2008-2009 годах утратившие устойчивость западные кредитные организации перестали давать займы развивающимся странам, в том числе – России, что привело к дефициту средств в экономике. «Правительство оперативно накачало деньгами банки, столкнувшиеся с невозможностью перекредитования на Западе, для чего пришлось “распотрошить” заблаговременно созданную копилку Резервного фонда. Масштабного банковского кризиса удалось избежать», – вспоминает региональный управляющий банка «БКС Премьер» Вадим Исаков. Банковская система в тот кризис получила в разных формах около 4% ВВП.

Сегодня ситуация иная. Внешний долг превышает золотовалютные резервы, а Центробанк не спешит на помощь банковской системе. Более того: он внезапно и одномоментно поднял ключевую процентную ставку с 10,5 до 17%, подкосив на ближайшие месяцы саму идею кредитования. (В прошлый кризис ставка рефинансирования росла гораздо медленнее: с 10% в начале 2008-го до 13% – в апреле 2009 года). Зато, благодаря «зачисткам» Центробанка, банковская система подошла к нынешнему кризису в гораздо лучшем состоянии, чем в 2008-м.

Применительно к рынку новостроек можно утверждать, что застройщики стали гораздо осмотрительнее сотрудничать с кредиторами, чем шесть лет назад, и есть надежда, что в этот раз проблемы с доступностью средств скажутся на них в меньшей степени. «Напомню, что предыдущий кризис для застройщиков во многом был связан именно с непролонгацией кредитов. Думаю, те, кто прошел трудности 2008-2009 годов, многому научились и стали аккуратнее в политике привлечения средств», – напоминает Михаил Возиянов.

Впрочем, любители рисковать есть всегда. «Несмотря на бо́льшую, чем в 2008-м, готовность бизнеса к кризису, заморозку проектов и банкротство отдельных застройщиков нельзя исключать. Однако, если общая ситуация в экономике не станет более критической, то этот процесс не будет столь же массовым, как в прошлый кризис», – прогнозирует руководитель аналитического центра «Индикаторы рынка недвижимости IRN.RU» Олег Репченко.

«Портреты» рынка

Для строительного бизнеса главное отличие последнего кризиса от предыдущих заключается не столько в нюансах экономической ситуации, сколько в положении дел на рынке недвижимости. По сути, в 1998-м, 2008-м и 2014-м годах мы видим три разных рынка. Назовем только ключевые факторы, которые могут серьезно повлиять на скорость выздоровления рынка недвижимости после очередного кризиса.

Прежде всего, принципиально различаются объемы строительства. В 1998 году в Санкт-Петербурге возводилось около 800 тыс. кв. м жилья. В 2008-м, по данным Центра исследований и аналитики ГК «Бюллетень Недвижимости», объем нового предложения составил 1887 тыс. кв. м (в следующем году скатился практически до уровня 1998 года и затем восстанавливался более двух лет). В 2014-м в Петербурге и на прилегающих к нему землях Ленобласти начато около 5 млн кв. м нового строительства. Это беспрецедентный для рынка показатель.

Вторая отличительная особенность рынка-2014 – это глубина проникновения ипотечного кредитования. В 1998 году такой инструмент привлечения финансовых средств в покупку жилья попросту отсутствовал. В прошлый кризис ипотека просела в Петербурге с 37 млрд руб. в 2008-м до 7 млрд в 2009 году. Но так как ее роль на первичном рынке была невелика, трагедии не случилось.

Сегодня ситуация отличается кардинально. По прогнозам, в текущем году в Петербурге будет выдано около 100 млрд руб. кредитов, причем их львиная доля – для покупки строящегося жилья. «Так как на первичном рынке ипотека составляет не менее 50%, рынок неизбежно сожмется. Конечно, не на половину, но на сколько – пока непонятно. Коммерческие банки отзывают уже согласованные сделки и отказываются от одобрения новых кредитов, так как никто не может просчитать разумный уровень ставки. Количественные показатели по выдаче объемов ипотеки в 2015-м просчитывать пока бессмысленно», – утверждает главный аналитик ГК «Бюллетень Недвижимости» Сергей Бобашев.

Возможные сценарии

В предыдущие два кризиса события на рынке строящейся недвижимости развивались примерно одинаково: ослабление валюты приводило к снижению доходов россиян, спрос падал, цены тоже. Но и предложение сжималось значительно – застройщики, оказавшиеся на пороге банкротства, замораживали проекты или вовсе покидали бизнес. Как было рассмотрено выше, примерно через 8-12 месяцев макроэкономические показатели улучшались, покупатели возвращались на рынок – и цены начинали «отрастать». «В 1998 году цены на недвижимость на первичном рынке Петербурга снизились с 532 до 311 долларов за метр – на 42%. Затем выросли до докризисного уровня в 2003-м, то есть – через пять лет. А в рублях сразу пошли вверх», – вспоминает президент компании NAI Becar Александр Шарапов.

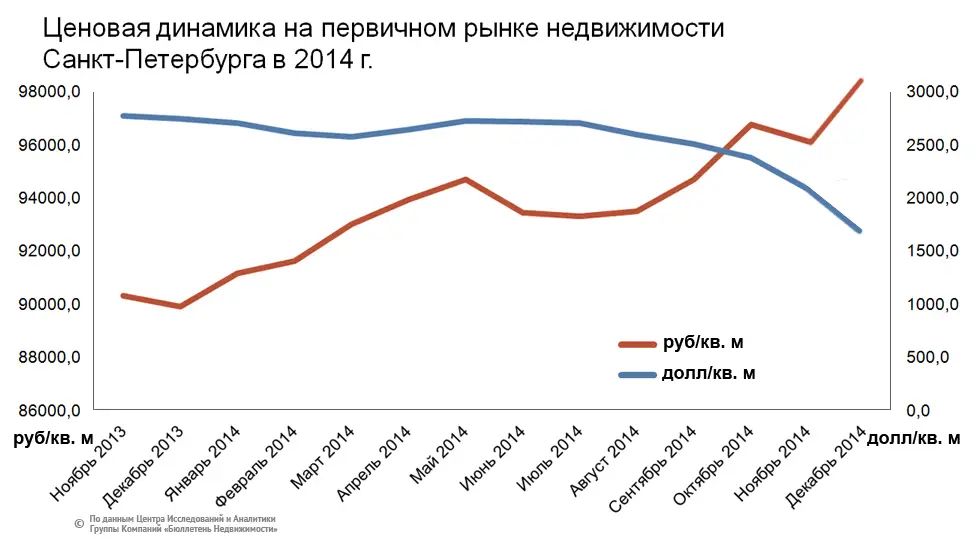

После кризиса 2008 года история сначала повторилась – цены в валюте упали почти так же сильно, на 35%, с 3,8 до 2,3 тыс. долл. за «квадрат» (см. графики). Но к уровню 2007-го так и не вернулись. Максимум ($2,85 тыс. за кв. м) был достигнут к началу 2014 года. В рублях цены достигли докризисного уровня в 2012-м.

В данный момент долларовые цены в Петербурге с начала года «просели» почти на 30% – с 2,85 до 1,98 тыс. долл. за кв. м. Рублевые практически не изменились – благодаря волнам ажиотажного спроса, периодически накрывавшим рынок недвижимости в течение года. «Весь 2014 год спрос поддерживали внешние факторы, прежде всего девальвация рубля. Люди старались уберечь деньги в недвижимости, поэтому продажи шли активно. Однако с учетом снижения реальных доходов населения можно прогнозировать, что в следующем году спрос существенно снизится. Большинство из тех, кто мог себе позволить купить квартиру, уже это сделал. А сложности с ипотекой «отрезают» от рынка ту часть населения, у которых нет сбережений на покупку жилья», – полагает Олег Репченко.

В ответ на снижение спроса, ожидаемое в 2015 году, застройщики задействуют апробированное в прошлые кризисы средство – притормозят вывод новых очередей и проектов. Но вряд ли огромные объемы уже существующего на рынке предложения быстро придут в равновесие со сжавшимся спросом.

Есть несколько сценариев развития событий на рынке строящегося жилья. «Оптимальный, на мой взгляд, вариант – снижение рублевых цен в диапазоне 10-20% в течение четырех-пяти месяцев. Он устроил бы и покупателей, и строительный бизнес, который, поступившись частью маржи, смог бы сохранить объем сделок и продолжить реализацию проектов», – говорит Сергей Бобашев. Второй вариант, пессимистический, по мнению аналитика, приведет к заморозке проектов и повышению цен в тех новостройках, строительство которых будет продолжаться.

Рынок сузится в любом случае. Но и сужение возможно двумя способами: за счет снижения цен или за счет сокращения количества сделок. Первый сценарий, по мнению экспертов, предпочтительнее.